近日,

国家统计局公布了建材行业

2022 年 6 月产量数据及部分建材消费数据!

来源 | 国家统计局、WIND

来源 | YH证券研究院、DB证券研究所

2022建材市场深度分析及建材行业分析报告

目前,国家已多次就应对经济下行压力、稳定市场主体等工作进行部署都有利于提振建筑业需求,进而支撑建材价格避免大的波动。建材ETF(159745)今日涨超1.5%,成交额超6000万元。建材行业消息面上,“光储直柔”政策陆续出台,BIPV有望成重要载体,根据BIPV在线测算,“光储直柔”初步预计或可为建筑运行减碳约25%。

(图片来源:卫浴头条-公众号,侵删)

2022建材市场深度分析及建材行业分析报告

国务院印发的《2030年前碳达峰行动方案》对推进碳达峰工作作出总体部署,其中便已提及“光储直柔”。其提出,深化可再生能源建筑应用,推广光伏发电与建筑一体化应用。提高建筑终端电气化水平,建设“光储直柔”建筑。到2025年,城镇建筑可再生能源替代率达到8%,新建公共机构建材、新建厂房屋顶光伏覆盖率力争达到50%。建材行业应当积极进行产能的国际化布局,这无论是对于行业的结构优化、产品升级,还是为建筑企业“走出去”提供更有力的建材保障,都具有积极意义。

建材行业是重要的材料工业。建材产品包括建筑材料及制品、非金属矿及制品、无机非金属新材料三大门类,广泛应用于建筑、军工、环保、高新技术产业和人民生活等领域。“十一”假期后,多个建材家居企业发布涨价通知,涉及水泥、玻璃、陶瓷、家居等领域。

建材市场需求分析

从建材市场需求端看,在“房住不炒”定位之下,有关政策持续发力,国内房地产投资增速放缓,房屋新开工面积下降,全国商品房销售面积和销售金额也出现双降。基础设施建设投资增速投资和道路运输业投资均有上涨。目前进入年底,建材需求进入传统旺季。

建材行业中,建材集团有限公司继续领跑,位列第59名;安徽海螺集团有限责任公司同样排名前100.位列第90;北京金隅集团股份有限公司位列第174.红狮控股集团有限公司和天瑞集团股份有限公司分列第364、第390。

(图片来源:卫浴头条-公众号,侵删)

建材家居卖场销售额分析

全国建材家居市场受新冠肺炎疫情影响较大,再加之复工复产推迟,全国建材家居景气指数BHI急速下降,降为42.28点,为近年来最低值。

由商务部流通业发展司、建筑材料流通协会共同发布的全国建材家居景气指数(以下简称“BHI ”)显示,6月份BHI为120.99,环比下跌9.04点,同比上涨37.14点。数据显示,全国规模以上建材家居卖场6月销售额为969.0亿元,环比下跌1.71%,同比上涨50.19%;2021年上半年累计销售额为4809.9亿元,同比上涨74.72%。

经历过2020年疫情带来的巨大考验后,2021年上半年,我国GDP总值532167亿元,同比增长12.7%。在国民经济呈现稳中加固、稳中向好态势下,上半年全国建材家居消费出现恢复性增长,全国建材家居市场焕发新的生机。

未来建材行业发展怎么样

建材行业是房地产行业的下游业,过去的一二十年整体受益于房地产行业的快速发展,建材行业也跟随享受了一波时代红利,行业规模不断扩大,从全国各地的建材市场规模及越来越多的建材门店可见一斑。

随着科学技术的进步和建筑水平的提升,建筑材料获得了蓬勃发展,并成为拉动我国国民经济发展的重要产业,据统计,我国建材行业消耗费用占总消耗费用50%以上,建材行业作为一个高消耗产业,消耗全国近1/2的钢筋和水泥,且建筑材料的品种与质量严重影响着土木工程建筑的安全性、适用性和耐久性等各种性能。

按照国际经验和我国目前建筑与工业用能水平发展预测,我国建材能耗占我国能源消耗总量将达到35%左右。因此,建筑能耗问题已成为当前迫切需要解决的问题。在此背景下,建材行业占据愈来愈重要的地位。

建材行业研究报告中的行业数据分析以权威的国家统计数据为基础,采用建材宏观和微观相结合的分析方式,建材利用科学的统计分析方法是企业了解行业市场状况必不可少的助手。

(图片来源:卫浴头条-公众号,侵删)

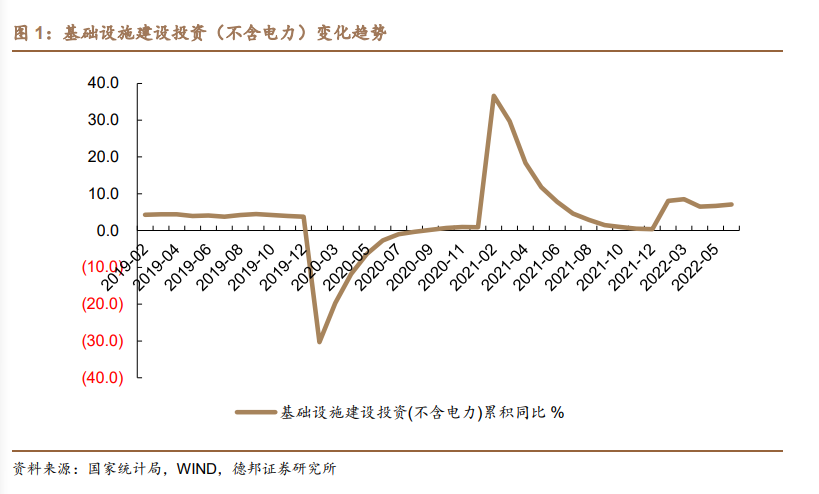

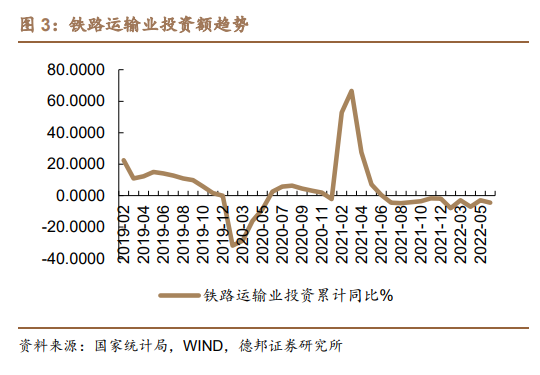

全国固定资产投资(不含农户)27.14 万亿元,同比增长 6.1%,相较 1-5 月份回落0.1个pct;6月份固定资产投资额(不含农户)约为6.55 万亿元,环比(季调)增长0.95%。1-6 月基础设施建设投资(不含电力)同比增长7.1%,较1-5 月增幅扩大0.4个pct,铁路运输业投资同比下降 4.4%,较1-5 月份降幅扩大 1.4 个pct;道路运输业投资同比减少0.2%,降幅缩小 0.1 个pct。

1

基建回暖趋势增强,地产表现未见好转

基建方面,2022 年1-6月基础设施建设投资同比增长 7.10%,较 1-5 月增长0.4 个百分点,增速较上个月继续加大,在国家稳增长政策持续发力的背景下,基建投资加速推进,6 月份各地区受疫情影响逐渐减弱,基建投资增速有明显上升。

(图片来源:卫浴头条-公众号,侵删)

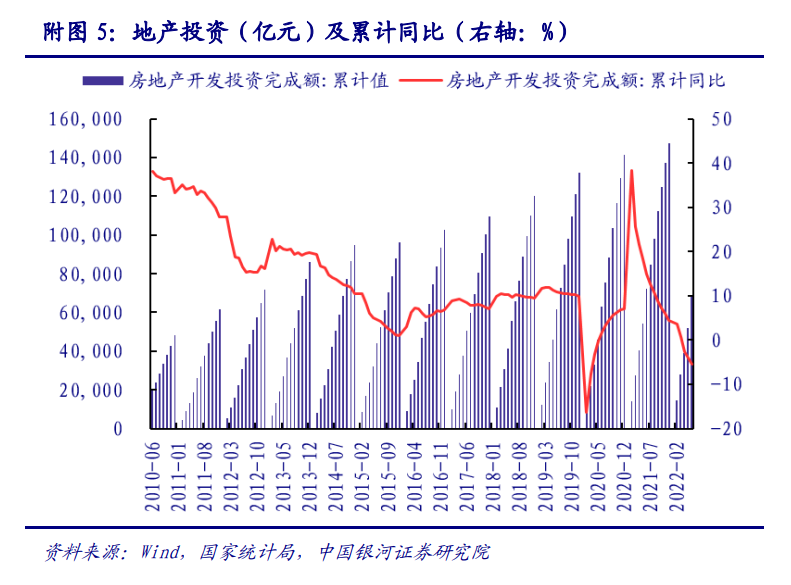

地产方面,2022年1-6 月房地产开发投资同比下降 5.40%,较1-5 月减少1.4 个百分点;其中6月单月同比下降 9.41%,环比增加24.66%,地产投资单月环比有所增长,但同比仍然不及预期。

(图片来源:卫浴头条-公众号,侵删)

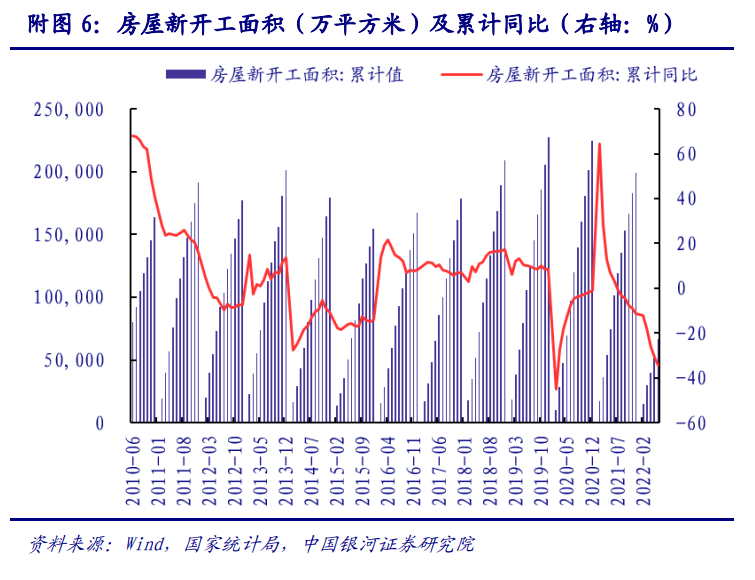

1-6月房屋新开工面积同比下降 34.40%,较 1-5 月减少 3.8 个百分点。

(图片来源:卫浴头条-公众号,侵删)

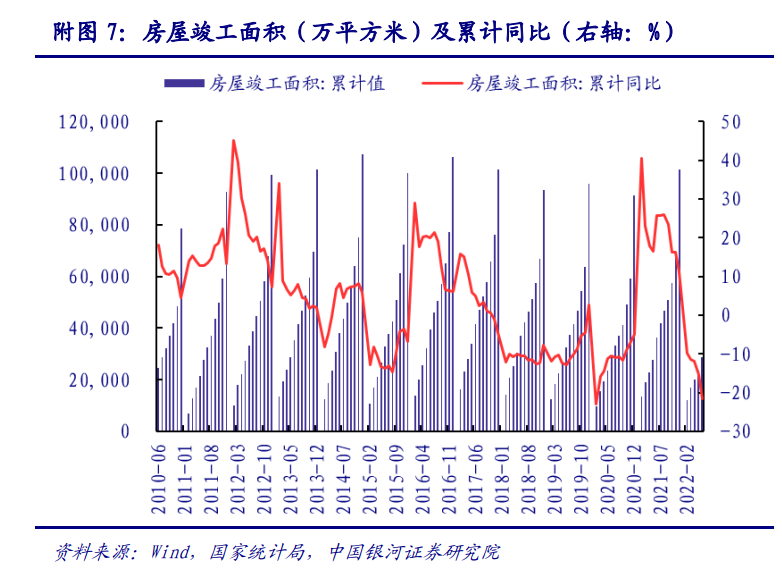

1-6 月房屋竣工面积同比下降21.50%,较1-5月少6.2 个百分点。6月份地产端表现未见好转,无论是地产投资、房屋新开工以及竣工面积同比均呈现继续下滑态势。4、5 月份国家不断推出利好地产的政策,但因政策发力具有滞后性,6 月份地产端暂未显现,随着后续地产政策的发力,地产业务有望回暖,下半年水泥、玻璃需求有望企稳回升。

(图片来源:卫浴头条-公众号,侵删)

2

水泥

华东熟料价格率先提价

7 月中下旬水泥价格有望触底企稳

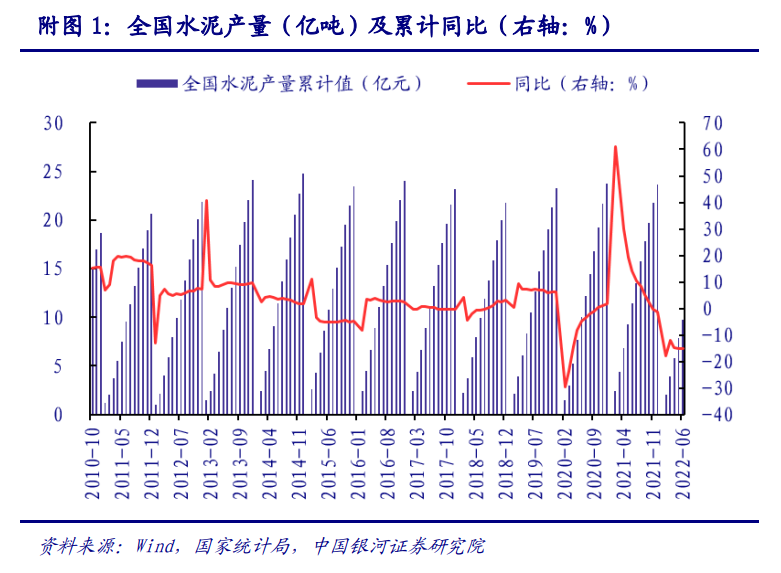

6月份全国水泥产量 1.96 亿吨,同比下降12.9%,环比下降 3.6%,需求依旧延续弱势。据数字水泥网,7月中旬,长三角沿江熟料价格上调 20元/吨,出厂价恢复到 360-370 元/吨,价格有望触底反弹。我们认为,随着疫情影响边际减弱,复工复产加速,基建稳增长逐步发力,叠加各地开启的错峰生产,供需平衡或逐步改善,7 月份中下旬水泥价格有望迎来触底。

(图片来源:卫浴头条-公众号,侵删)

根据前期的计划, 2022年新增专项债券须于6月底前基本发完,水利、铁路、公路等重点项目加速落地,同时地产因城施策,多地进行实质性放松,购房端利率进一步下调,6 月份地产销售环比回暖,地产需求也有望触底反弹。

(图片来源:卫浴头条-公众号,侵删)

地产与基建链仍是稳经济的重要一环,疫情使得需求推迟但不会缺席,后续压制的需求有望集中释放,水泥价格或迎来新一轮上行,低估值、高分红的水泥板块依旧最受益。

3

玻璃

价格低至成本线

行业冷修线逐步增多

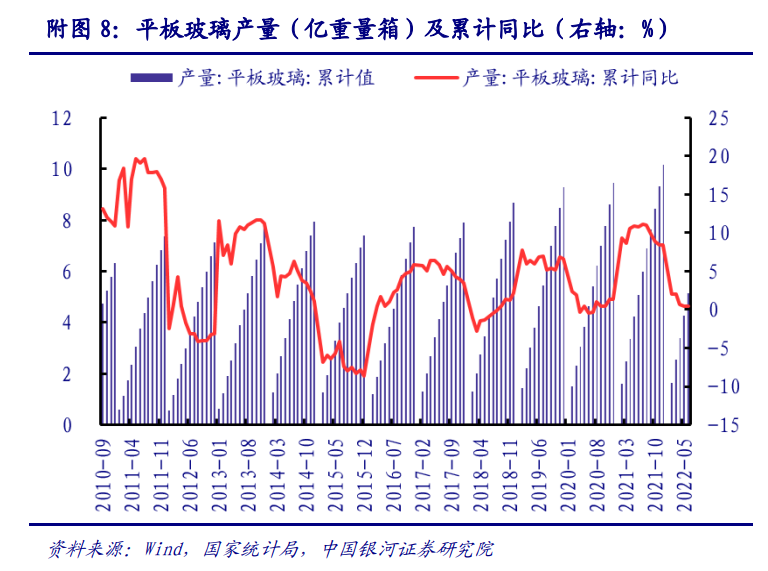

2022 年 1-6 月平板玻璃产量为5.15 亿重量箱,同比增长 0.4%,增速较 1-5 月减少 0.1 个百分点,其中 6 月单月产量环比下降 1%,同比下降 0.1%。6 月份平板玻璃供给量同比、环比均有小幅下降,但受下游地产影响,市场需求疲软,产量收缩不及市场需求下降水平,玻璃库存高位。

(图片来源:卫浴头条-公众号,侵删)

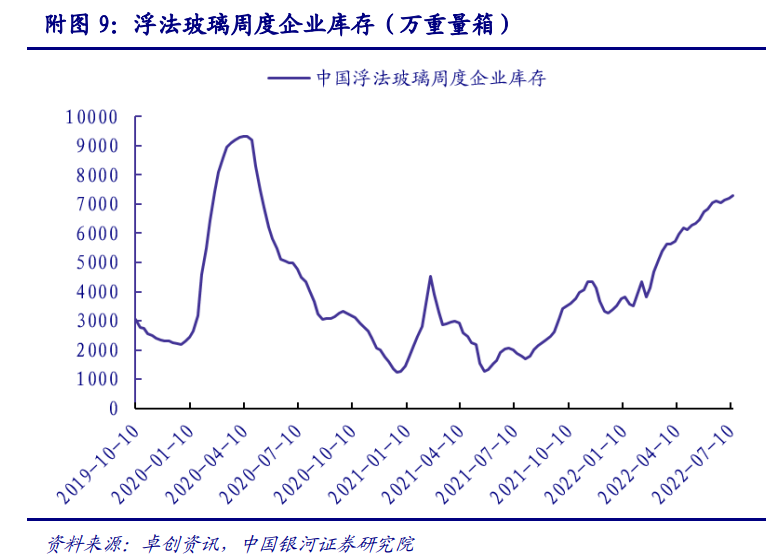

6 月份浮法玻璃企业周度库存为 7030.40 万重量箱,同比增长 297.37%,环比增长9.04%。

(图片来源:卫浴头条-公众号,侵删)

短期来看,因7月份高温天气影响,下游施工受阻,加上地产端资金紧张问题仍存,预计平板玻璃在地产端需求改善不明显,玻璃需求仍处于较低水平;中长期来看,预计地产政策有望在下半年发力及推进,地产端资金问题将逐步缓解,竣工端有望回暖,支撑后续平板玻璃市场需求。当前纯碱、燃料等价格高企,进一步抬升企业生产成本,同时随着冷修产线的增多,供给收缩对价格有所支撑,因此整体价格继续下行空间有限。供给方面,短期来看玻璃企业产线冷修及减产的可能性偏弱,预计 7 月份玻璃产量仍维持较高水平。

4

6 月单月消费建材需求进一步回升

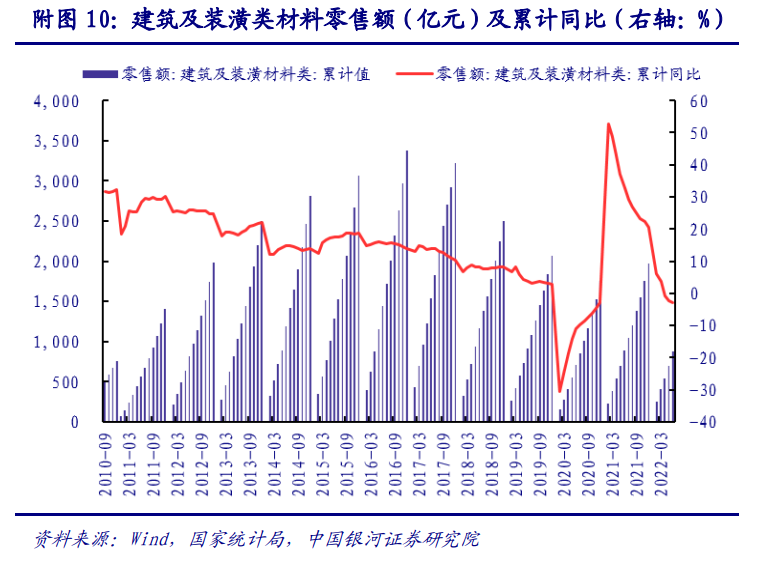

2022 年 1-6 月建筑及装潢材料类消费品零售额同比下降 2.9%,较 1-5 月下降 0.5 个百分点,其中6 月单月同比下降 4.9%,较 5 月份增长 2.9 个百分点,环比增长14.67%。

(图片来源:卫浴头条-公众号,侵删)

今年上半年消费建材受地产影响,市场需求持续走弱,但随着消费建材类产品不断向基建、市政端业务扩张,其市场空间不断扩大,需求不断提升,预计后续随着基建投资的加速,以及下半年地产政策的发力,消费建材需求将稳步回升。此外,旧改需求的释放以及县城城镇化建设的推进将进一步增加消费建材市场需求。