近日,远瞻财经发布深度研究报告《志邦家居深度研究报告,透视定制家具产业发展趋势》。内容如下:

一、公司概况:多产品渠道布局,大家居战略持续推进

1.1

从厨柜走向全屋定制,从区域品牌走向全国品牌

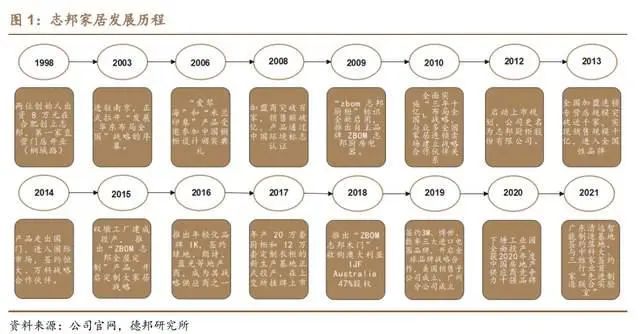

志邦家居创立于1998年,公司从定制厨柜起步,从单一空间到全屋布局,由整体厨房领先迈向整家定制领先,产品囊括九大空间,包括整体厨房、全屋定制、定制木门/墙板、整体卫浴、家具配套、软装等整体家居产品。

公司经历了三个阶段:

公司从小型厨柜厂发展成区域性企业,布局全国化成为全国性企业,进军海外市场打造国际型企业。

一阶段(1998年—2008年):志邦家居前身是创立于1998年合肥志邦厨柜厂,总部位于安徽,起初主要从事于厨柜业务。随后进驻南京,正式拉开“发展华东布局全国”战略序幕。2005年志邦有限公司正式成立,2008年销售额突破 1 亿元,加盟商数量超过 100 家,完成从小型厨柜厂向区域性企业转变。

二阶段(2009年—2013年):2009年建立“ZBOM 志邦厨柜”自主品牌,通过 CCTV 主流媒体进行全球品牌推广,开始实施布局全国进军的大战略,同时与全国多家零售商建立战略合作关系。2013年销售额突破十亿元,加盟商门店突破近千家,完成从华东区域性企业向全国性企业的转变。

三阶段(2014年—至今):2014年志邦家居开始进军海外市场,产品开始进出国际市场。2015年推出全屋定制,开始布局定制大家居战略,2016年推出 IK 年轻化子品牌,成为绿地、朗诗、蓝光等战略供应商。

2017年志邦家居在上交所上市,2018年志邦开始拓展自身业务,开拓了木门品类,同年收购澳大利亚 IJF Australia 47%股权。

2019年布局南方市场,成立广州分公司,同时成立美国销售子公司。

2021年,实现广州清远智能制造基地的签约落地,与中科大、三维家签约行业首家“先进制造联合实验室”。

1.2

股权集中稳固,股权激励充分

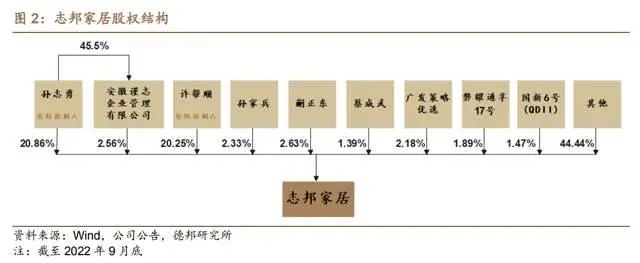

1.2.1. 股权结构稳定,实际控制人经验丰富

公司股权集中稳定,孙志勇(董事长)、许帮顺(总经理)为公司实际控制人。截至 2022 年 9 月底,孙志勇直接持股 20.86%,并通过安徽谨志间接持有志邦家居股权 1.16%,许帮顺直接持股 20.25%,两人合计持股比例 42.27%,股权结构集中稳固,实际控制人孙志勇先生、许帮顺先生具备多年定制家具经营管理经验,对行业具有深刻洞察力。

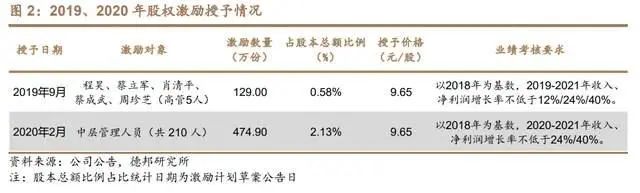

1.2.2. 股权激励彰显发展信心,充分调动员工积极性

股权激励彰显长期发展信心,充分调动业务骨干积极性。

2019 年公司对高层实施股权激励,激励对象为 5 名董事及高管,授予限制性股票 129.0 万股;2020 年对 210 名中层管理人员实施股权激励,授予限制性股票 474.90 万股。

2019 年及2020年股权激励业绩考核目标均已达成。

公司注重团队建设,通过市场化引进职业经理人,核心管理架构高效稳定,通过引入京瓷阿米巴经营管理,建立与市场直接挂钩的经营组织和机制,有效提升经营质量,通过股权激励绑定核心管理层,中长期发展态势稳定。

1.3

产品渠道持续扩张,营收业绩稳步增长

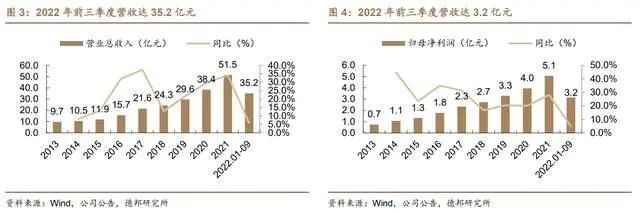

公司营收及归母净利润稳定增长,2013-2021 年复合增速超 20%。

公司自 2013 年以来,营业收入及归母净利润稳步增长,2022 年前三季度营收 35.2 亿元, 同比+5.9%,2013-2021 年营收 CAGR 达 23.2%;2022 年前三季度归母净利润 3.2 亿元,同比+5.0%,2013-2021 年归母净利润 CAGR 达 27.2%。

公司深耕整体厨柜业务,2015 年进入定制衣柜领域,2018 年拓展木门业务,实施多品牌、多品类战略,渠道方面由零售渠道向大宗、境外等持续拓展,近年来由于国内精装房渗透率逐渐提高,大宗渠道快速增长,公司设立 2024 年收入突破百亿目标,伴随产品及渠道持续扩张,公司营收有望持续增长。

整体厨柜、定制衣柜稳步增长,木门业务处于快速增长期。

公司持续推进多品类战略,产品覆盖厨柜、衣柜、木门以及软体配套成品。

其中厨柜为公司传统业务,截至 2022 年 9 月底,整体厨柜营收 17.52 亿元,同比-6.36%,2013-2021 年 CAGR 达 15.1%,基本盘维持稳定增长;截至 2022 年 9 月底,定制衣柜营收 14.42 亿元,同比+21.48%,占比达 40.99%,已是公司第二大业务,2015 年公司开始 拓展定制衣柜业务,2015-2021 年 CAGR 达 107.6%,是公司近几年业绩增长主要驱动力。

截至 2022 年 9 月底,木门营收 1.24 亿元,同比+61.09%,2018-2021 年 CAGR 达 177.0%,木门业务年增速均超 50%,处于高速增长阶段。

毛利端,截至 2022 年 9 月底,整体厨柜/定制衣柜/木门业务毛利率分别为40.76%/37.02%/13.29%,近 3 年整体厨柜毛利率小幅下滑,衣柜毛利率持续稳定增长,木门毛利率较低,近 2 年维持在 10%-15%,在衣柜、木门等高潜品类快速增长下,以及多品类多渠道持续开拓,公司未来业绩可期。

1.4

期间费用率整体维持稳定

近年销售费用率逐渐下降,整体费用率维持平稳。

公司销售费用率近年呈下降趋势,2022 年前三季度销售费率/管理费率/研发费率/财务费率分别为 15.6% /5.4%/5.3%/-0.5%。

志邦家居销售费率在同行业公司处于较高水平,今年上半年销售费率上升主要是品类拓展带动薪酬增长及服务费用、广告宣传费增加导致;管理费率居行业平均水平,管理费率增加主要是职工人数增长以及人才储备计划导致薪酬增加,新厂区投入使用导致折旧摊销增加;财务费率及研发费率整体维持稳定。

二、行业层面:厨柜、衣柜规模稳定增长,集中度有望提升

2.1

全球家具规模稳步增长,客厅类家具占比最高

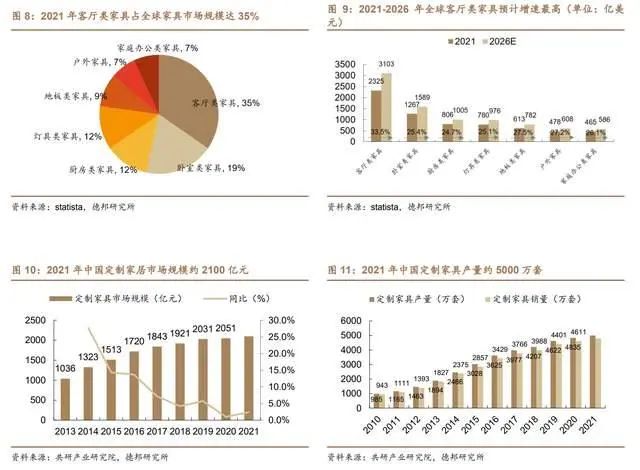

全球家具市场规模稳步增长,2021 年客厅类家居规模占比第一。

根据 statista 数据,2021 年全球家具行业规模达 6731 亿美元,2013-2021 年 CAGR 达 3.6%,全球家具行业处于稳步增长阶段,根据 statista 机构预测,2026 年全球家具行业规模预计达 8629 亿美元。

从家具品类层面看,2021 年全球家具前 3 大品类分别为客厅类(2325 亿美元)/卧室类(1267 亿美元)/厨房类家具(806 亿美元),占比 35%/19%/12%,预计 2026 年将达 3100/1590 /1010 亿美元,2021-2025 年预计增幅 33.5%/25.4%/24.7%。

根据共研产业研究院数据,2021 年定制家居市场规模约 2100 亿元,2013-2021 年定制家具 CAGR 约 9.2%,增速高于全球家具行业增速,2021 年国内定制家具产量约 5000 万套。

2.1.1. 厨柜:亚洲厨房类家具占比第三,国内厨柜市场规模稳定增长

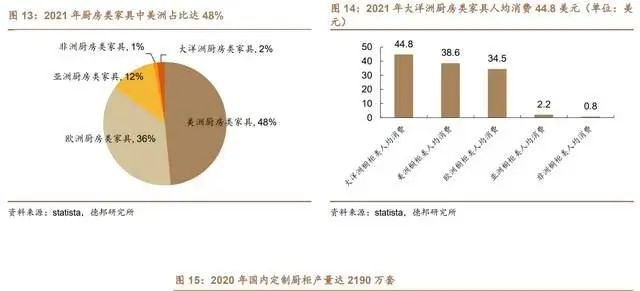

全球厨房类家具市场规模稳中有升,2021 年厨房类家具中美洲占比居首。

根 据 statista 数据,2021 年欧洲/美洲/亚洲/非洲/大洋洲厨房类家具市场规模分别为 293/385/99/10/18 亿美元,美洲地区占比最高达 48%,2021 年大洋洲/美洲/欧洲 /亚洲/非洲厨柜类家具人均消费 44.8/38.6/34.5/2.2/0.8 美元,亚洲厨房类家具人 均消费水平仍然较低。

根据 statista 机构预测,2026 年全球厨房类家具市场规模预计达 1006 亿美元,2020 年行业规模有所下滑,主要受疫情影响,根据前瞻产业研究院及山东省家具协会数据,2020 年国内定制厨柜产量达 2190 万套,2010-2020 年国内厨柜产量 CAGR 达 18.0%,定制厨柜行业处于快速增长期。

2.1.2. 衣柜:全球卧室家具规模破千亿美元,21 年国内衣柜规模约 770 亿元

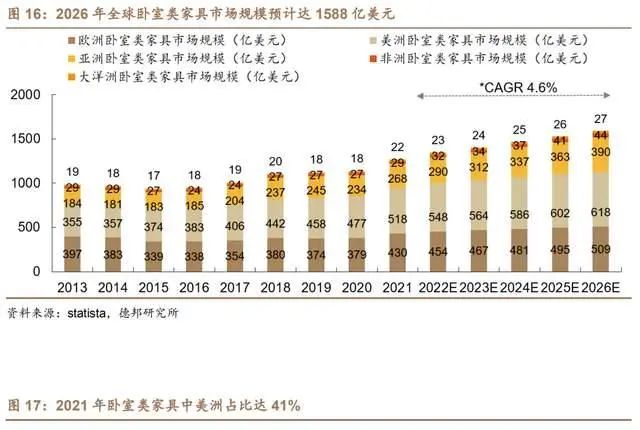

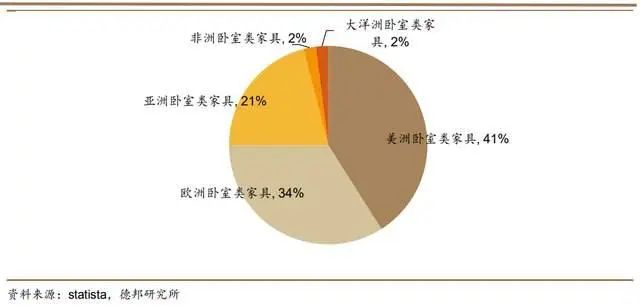

2021 全球卧室类家具市场规模已破千亿美元,卧室类家具中亚洲占比达 21%。

根据 statista 数据,2021 年欧洲/美洲/亚洲/非洲/大洋洲卧室类家具市场规模分别 为 430/518/268/29/22 亿美元,美洲地区占比最高达 41%,2013-2021年全球卧 室类家具 CAGR 达 3.2%,根据 statista 假设条件 2021-2026 年 CAGR 4.6%预 测,2026年全球卧室类家具市场规模预计达 1588 亿美元。

2021 年各大洲卧室类 家具规模最大国家分别为德国(90 亿美元)/美国(413 亿美元)/(132 亿美 元)/尼日利亚(8 亿美元)/澳大利亚(18 亿美元),为亚洲地区卧室类家具 市场规模最大国家,2026 年卧室类家具市场规模预计达 224 亿美元。

根据共研产业研究院数据,2021 年国内定制衣柜市场规模达 772 亿元,2016-2021 年 CAGR 达 16.0%,衣柜行业规模稳健增长,2025 年市场规模预计达 1015 亿元。

三、公司层面:多品类多渠道拓展提供业绩增长空间

3.1

品类:厨柜业务基本盘稳定,衣柜、木门业务为中长期业绩驱动力

志邦家居1998年始于厨柜业务,公司深耕厨柜业务,顺应行业多品类拓展趋势,依托基本盘厨柜优势拓展产品矩阵,2015年发展衣柜市场,2018年扩张品类木门行业,不断完善家居配套品,积极推动大家居战略,从业务规模及增速层面看,其中:

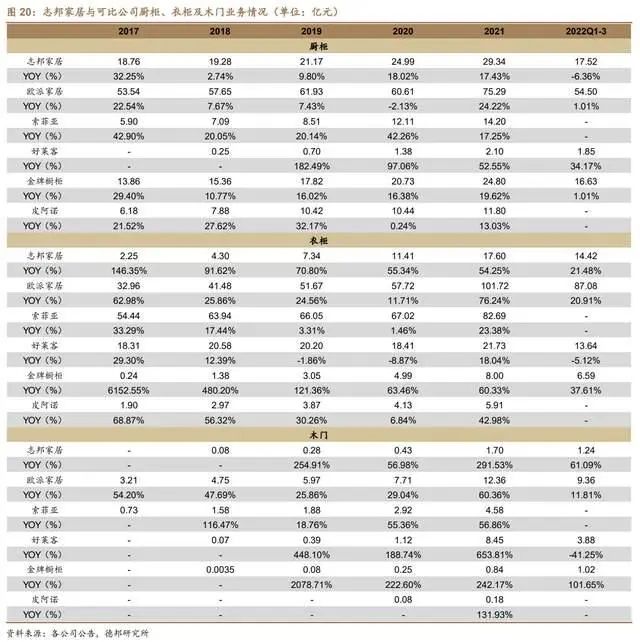

厨柜:营收规模行业第二,大宗业务下滑导致增速下降。

截至2022年9月底,厨柜营收17.52亿元,厨柜业务规模仅次于行业龙头欧派家居,同比-6.36%,2017-2021年 CAGR 为 11.8%,同行业欧派家居/索菲亚/金牌厨柜/皮阿诺2017-2021 年 CAGR 分别为8.9%/24.6%/15.7%/17.6%。

2022年厨柜业务下降主要是大宗渠道下滑,近期央行和银保监会联合发布《关于做好当前金融支持房地产市场平稳健康发展工作的通知》,从供给侧、需求侧明确了16 项举措支持促进房地产市场平稳健康发展,在一系列“保交楼”措施下,大宗业务四季度有望改善。

衣柜:规模为行业第二梯队,营收增速稳健。

截至2022年 9 月底,衣柜营收 14.42 亿元,同比+21.48%,2017-2021年 CAGR 为 67.2%,衣柜业务保持高增速,处于行业第二梯队。截至2022年 9 月底,衣柜业务营收占比 41.0%,较2017年占比提升30.6%,已成公司第二大业务。

木门:业务逐渐培育发展,营收实现高速增长。

公司于 2018 年发展木门业务,积极推进木门渠道开拓,截至 2022 年 9 月底,木门营收 1.24 亿元,同比+61.09%,2018-2021 年木门业务 CAGR 达 177.0%,相较龙头欧派家居 9.36 亿木门规模,公司木门业务仍处于新兴发展阶段,随着门店扩张以及公司加大木门产品在大宗业务占比份额,木门业务有望维持高速增长。

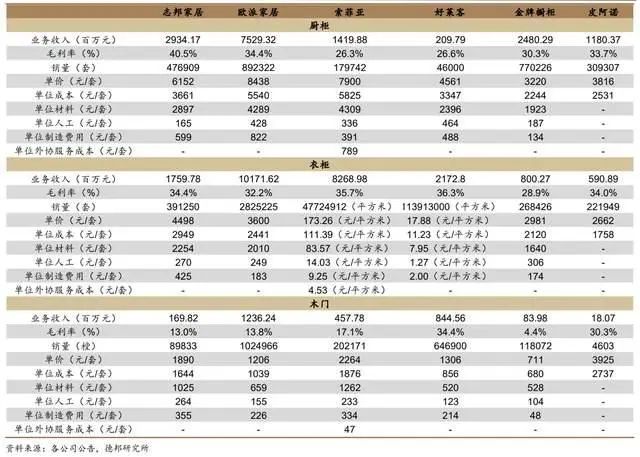

厨柜:原材料采购成本逐渐下降,毛利率维持稳定。

2021 年厨柜业务毛利率 40.5%,厨柜生产成本逐渐下降,2017-2021 年厨柜单位成本从 4234 元/套下降至 3661 元/套,规模效应已然显现,主要由于单位原材料成本持续下降,公司具备较强上游议价能力;厨柜单位人工 165 元/套,受益于公司精益生产管理方法,实现内部的专业化分工、高效柔性生产体系实现高人效。

衣柜:原材料成本上涨影响下,毛利率仍维持增长。

2021 年衣柜业务毛利率 34.4%,2017 年以来衣柜业务毛利率持续提升。2021 年衣柜单位成本 2949 元/套,单位制造费用 425 元/套,均高于行业平均水平,随着 180 新厂产能落地,衣柜规模效应预计将逐渐显现,原材料成本有望压缩,毛利率有望持续提升。

木门:业务规模高速增长,通过规模效应提升毛利率。

木门业务营收从 2018 年的 0.08 亿元增至 2021 年的 1.70 亿元,木门业务年增速均超 50%,处于高速 增长阶段。

2021 年木门毛利率 13.0%,主要系 1)木门尚处于起步阶段,主要布局高线城市,单价定位高;2)单位成本逐年下降,2018-2021 年单位成本从 3463 元/套下降至 1644 元/套,对应销售单价从 2212 元/套下降至 1890 元/套,2020 年开始木门毛利率扭负为正,规模效应逐渐显现。

图 22:2021 年各可比公司成本拆分

3.2

渠道:多渠道持续开拓,营收有望持续增长

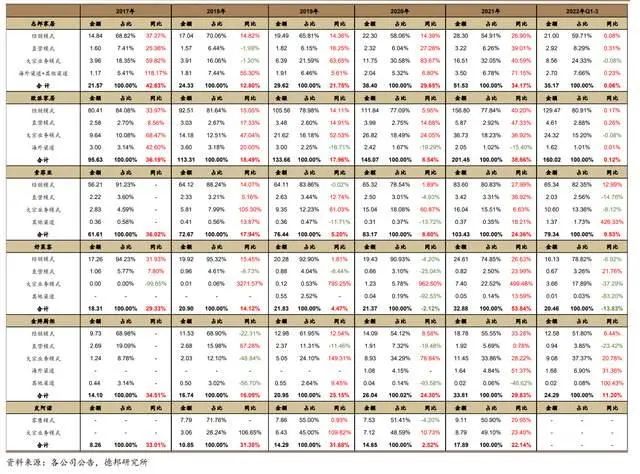

公司以经销渠道为主,大宗业务渠道快速增长,渠道结构日益丰富。

截至 2022 年 9 月底,公司经销、直营、大宗业务、海外+其他渠道收入分别为21.00/2.92/8.56/2.70亿元,占比59.71%/8.29%/24.33%/7.66%,营收同比+0.08%/+0.31%/-0.08%/+0.23%。

公司不断优化渠道结构,在精装房渗透率提升趋势背景下,积极拓展大宗渠道,2017-2021 年大宗业务渠道占比从 18.35%提升至 32.05%,零售端(经销+渠道)与可比公司零售端占比对比,志邦家居零售端占比较低,在多品类战略下,有望凭借衣柜、木门新品类以及门店数量拓展维持稳定增长。

图 23:2017-2022Q3 可比公司渠道情况

3.2.1. 零售:衣柜、木门门店数量迅速扩张,营收有望维持快速增长

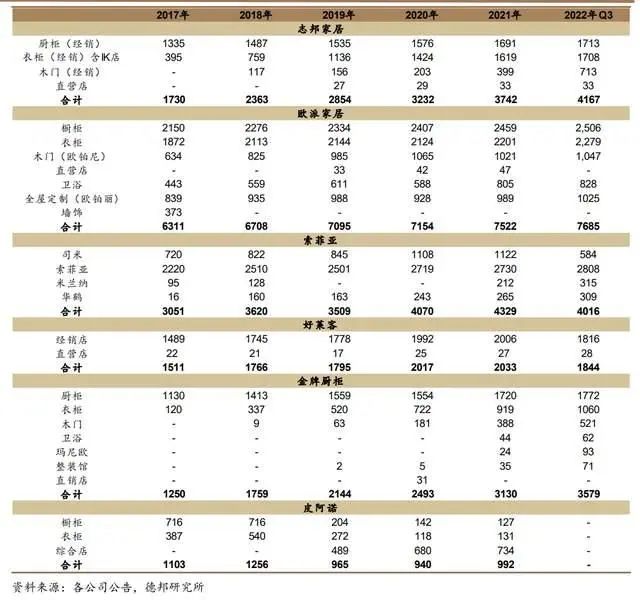

零售渠道门店数量迅速扩张,衣柜、木门经销门店数量增长较快。

截至 2022 年 9 月底,志邦家居直营/经销店数量分别为 33 家/4134 家,合计 4167 家线下门 店,门店数量居可比上市公司第二梯队,对标 2022 年 9 月底龙头欧派家居 5832 家厨衣木门店,志邦厨衣木门店数量仍具备上升空间。

零售渠道主要以经销商加 盟为主,其中经销店中,厨柜/衣柜/木门店数量为 1713 家/1708 家/713 家,较 2021 年底增加 22 家/89 家/314 家,木门业务零售渠道实现迅速开拓,随着公司 继续拓展门店数量,衣柜、木门业务有望保持快速增长态势。

图 24:2017-2022Q3 可比公司门店情况

零售端营收主要来自经销商加盟,经销单店营收有所下滑。

截至 2022 年 9 月底,零售端经销/直营渠道营收为 21.0 亿元/2.92 亿元,同比+7.6%/31.2%,直营渠道增速较高,主要是合肥、广州公司收入贡献,志邦总部位于合肥,直营公司在总部直管下,内部管理水平较高,门店运营能力较强;未来广州公司有望受益于清远工厂投产,从而缩短供应链物理距离,增强区域营运能力。

经销/直营渠道毛利率分别为 35.41%/66.31%,经销毛利率整体维持稳定,直营毛利率维持稳定增长趋势。

截至 2022 年 9 月底,经销/直营单店营收分比为 50.80 万元/883.41 万元,同比-3.9%/35.1%,经销单店营收整体维持稳定,直营单店营收自 2019 年以来维持稳定增长。

单家经销商营收稳步增加,厨衣柜业务主要来自低线城市。

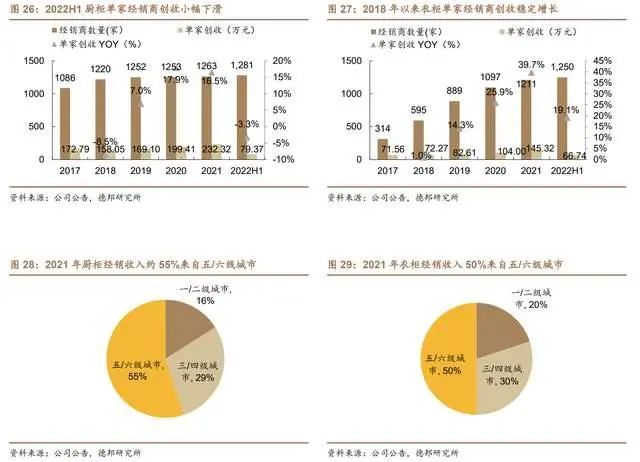

截至 2022 年 6 月底,厨柜经销商 1281 家,同比-3.3%,单家厨柜经销商营收 79.37 万元,同比-3.3%,2017-2021 年单家厨柜经销商营收 CAGR 达 7.7%,厨柜业务经销商仍能 提供业务正增长驱动;衣柜经销商 1250 家,同比+2.9%,单家衣柜经销商营收 66.74 万元,同比+19.1%,2017-2021 年单家厨柜经销商营收 CAGR 达 19.4%,虽然衣柜单家经销商创收低于厨柜单家经销商创收,但单家经销商创收增速较高,随着衣柜经销商加盟数量逐渐增加,衣柜业务规模具备更高增长潜力。

2021 年厨柜经销渠道一二级/三四级/五六级城市占比分别为 16%/29%/55%,衣柜经销渠道 一二级/三四级/五六级城市占比分别为 20%/30%/50%,志邦通过渠道下沉,快速占据低线城市市场份额,志邦营销优势区域为华东,由于南方市场占比较低,公司通过设立广州子公司和清远志邦智能制造项目,积极实施南下发展战略,随着国家城镇化、家具下乡等政策持续推行,低线城市营收规模有望持续增长。

3.2.2. 大宗:大力拓展优质战略客户,大宗业务占比持续增高

大宗渠道营收稳定增长,有望成为渠道端增长点。2020 年公司重组大宗渠道团队结构,以“志邦”和“IK”双品牌运营,大力拓展优质战略合作地产客户,与华润置地、中交地产、电建、保利置业、铁建等国企及央企维持战略合作关系,通过与整装企业合作,在地产链前端获取客源,拓宽客流渠道,截至 2021 年末,公司百强地产客户占比达 34%。截至 2022 年 9 月底,公司大宗渠道营收达 8.56 亿元,同比-7.75%,2017-2021 年大宗渠道营收 CAGR 达 43%,大宗渠道营收与同行业索菲亚处于同一量级。

根据奥维云网数据,2022 年 1-7 月精装修厨柜配套项目达 82.03 万套,同比-48.1%,精装市场厨柜主要以订制为主,2022 年 1-7 月厨柜订制市场份额为 34.6%,较上年同期-7.8 pcts,精装市场前五品牌分别为欧派家居(13.3%)、金牌厨柜(8.1%)、志邦家居(7.2%)、博洛尼(5.0%)、现在筑美家居(3.4%),品牌集中度较为分散,今年 10 月银行间交易商协会出台一系列改善房企融资政策,民营房企融资逐步好转,伴随房地产复苏以及精装红利释放,志邦家居大宗营收有望持续稳定增长。

四、盈利预测与估值

4.1

核心假设

(1)分业务收入预测

厨柜业务:整体厨柜是公司传统优势品类,厨柜业务经销渠道门店数量稳定增长、随着精装房渗透率持续提升,大宗渠道拓展有望为渠道营收增长提供推动力,预计 2022-2024 年厨柜业务收入增速预期为 1.1%/7%/5%。

衣柜业务:衣柜业务是公司增长驱动力,衣柜业务已初具规模且营收快速增长,厨柜衣柜具备协同效应,衣柜业务受益于经销渠道持续扩店,规模效应持续显现,定制衣柜业务毛利率预计有所提升,预计 2022-2024 年衣柜业务收入增速 23%/22%/21%。

木门业务:木门业务是公司新兴业务,木门业务有望借助厨衣门店获取客源,经销渠道、大宗渠道有望放量从而实现营收快速增长,预计 2022-2024 年木门业务收入增速 60%/57.5%/55%。

4.2

估值

志邦家居基本盘厨柜业务稳定增长,衣柜、木门业务处在快速发展期,规模效应有望驱动衣柜毛利率提升,受益精装房渗透率提升,大宗渠道快速增长并实现稳健高质量运营,经销渠道积极布局华东以外市场,持续进行渠道下沉,门店开拓空间较大。

公司持续投入强化中台,推进数字化进程,助力多品类多渠道稳健发展,凭借衣柜业务和大宗渠道双轮驱动,公司营收有望持续稳定增长。

预期 22-24 年公司营业收入为 57.21 亿元/65.93 亿元/75.77 亿元,同比增长 11.0%/15.2%/14.9%,归母净利润为 5.60 亿元/6.42 亿元/7.36 亿元,同比增长 10.8%/14.6%/14.7%,EPS 为 1.80/2.06/2.36 元,公司 22-24 年对应 PE 为 15.48X/13.50X/11.77X,参考可比公司22-24年PE平均为15.33X/13.39X/11.23X,公司稳步推进大家居战略,品类渠道多元开拓。